ゴールドマン・サックスが見据える「1ドル=100円時代」―円高シナリオがロレックス相場に与える衝撃

はじめに:ゴールドマン・サックスの“100円シナリオ”が意味するもの

2025年10月末、世界的投資銀行のゴールドマン・サックスが「今後10年でドル円相場が1ドル=100円まで戻る可能性がある」との見解を発表しました。

長期的な円高トレンドを示唆するこのレポートは、金融市場だけでなく、ロレックスをはじめとした高級腕時計の資産価値にも無視できない影響を及ぼす可能性があります。

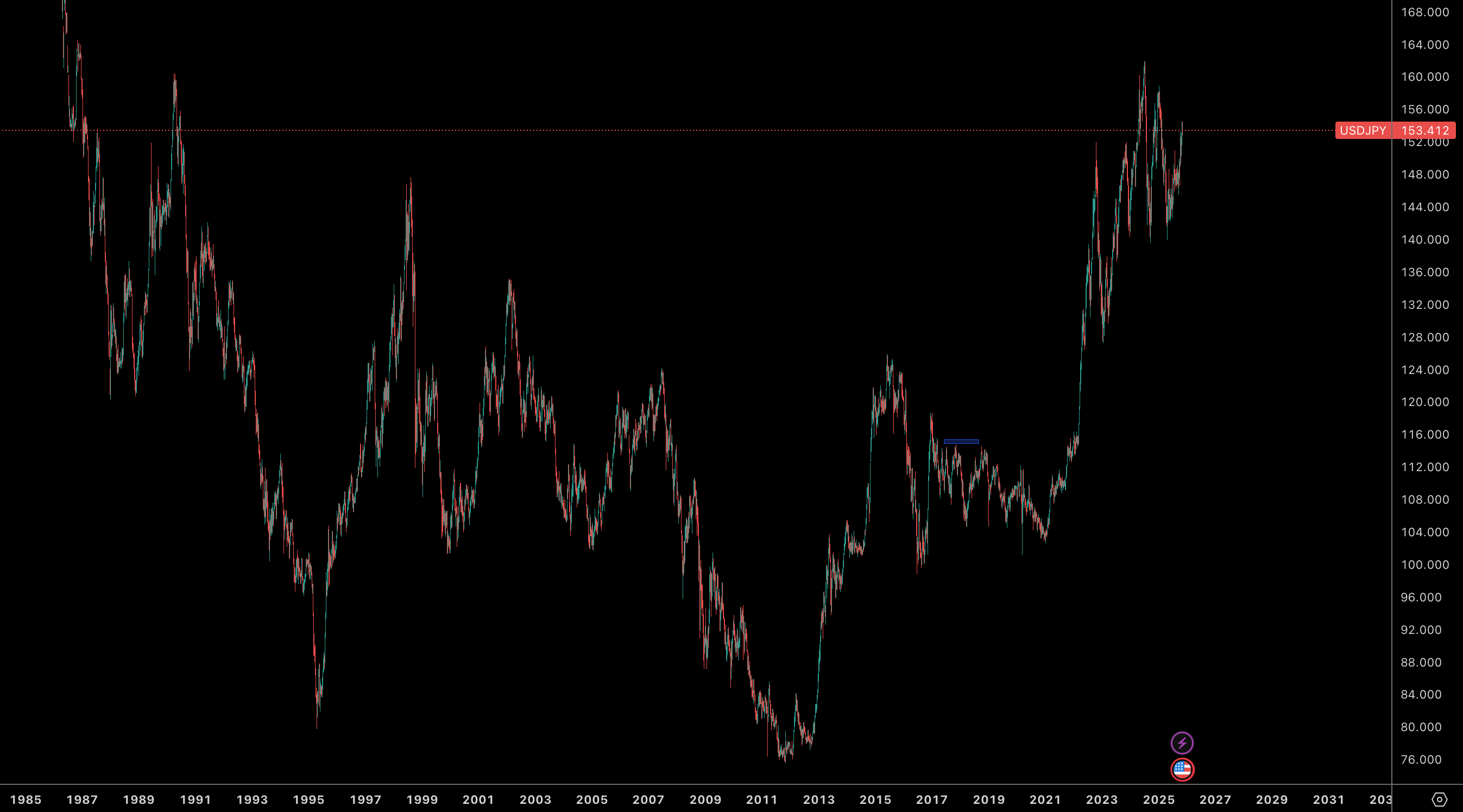

現在の為替は1ドル=150円台。過去30年を見ても極めて円安な水準ですが、もし本当に「100円時代」が再来したら、ロレックス市場はどう動くのでしょうか。

本記事では、為替とロレックス相場の関係、ゴールドマンの見立ての根拠、そして円高がもたらす“最悪のシナリオ”と“備え方”を、長期視点で整理していきます。

ロレックス相場と為替の密接な関係

ロレックスをはじめとした高級腕時計の並行輸入相場は、為替レートの影響を極めて強く受けます。

これは単純な構造で、並行店が海外から仕入れる際、為替によって円換算の仕入れ価格が大きく変動するためです。

- 円安 → 輸入コスト上昇 → 国内販売価格上昇

- 円高 → 輸入コスト減少 → 国内販売価格下落

特にロレックスは、スイスフラン建てで価格が形成されるため、ドル円・スイスフラン円の双方の為替トレンドが影響します。

並行店相場が動くと、数週間から数か月遅れて買取相場も追随するため、為替変動はロレックス資産価値に“時間差で波及”します。

実際、2011年に1ドル=75円という超円高を記録した際には、国内のロレックス相場が一時的に大幅下落しました。

これは「円の価値が高まる=ロレックスを安く買える時代」に見える一方で、保有者にとっては資産価値の減少を意味する局面でした。

ゴールドマン・サックスが描く「150円から100円への循環」

ゴールドマン・サックスの最新見解によると、

ドル円は今後10年をかけて150円から100円へと円高方向に修正される可能性が高いとされています。

この背景にあるのは、

- 日銀の金融政策正常化(マイナス金利解除・YCC撤廃)

- 米国との金利差縮小

- 国内インフレ率の定着による金利上昇見通し

といった、構造的な円高圧力です。

同社のアナリストは、「過去30年間の為替サイクルを俯瞰すると、150円〜100円の範囲で10〜15年単位の循環を繰り返している」と指摘。

1998年の147円、2011年の75円、そして現在の150円

これらはすべて、歴史的サイクルの中で“円高反転点”の前兆として出現してきた節目です。

つまり、今回の“1ドル=100円”という見立ては短期的な予想ではなく、長期平均への回帰シナリオとして位置づけられています。

円高が現実になった場合の最悪のシナリオ

では、もしゴールドマンの見立てが現実となり、為替が1ドル=100円にまで戻った場合、

ロレックス市場にはどんな変化が起こるのでしょうか。

短期的なリスク:並行相場と買取価格の急落

最初に起きるのは、並行店価格の急落です。

為替が円高に振れると、同じモデルを海外から安く仕入れられるようになるため、販売価格が下がります。

たとえば現在700万円前後で取引されているデイトナ白文字盤が、円高進行で500万円台まで下がる可能性もあります。

これに伴い、買取店も相場調整を余儀なくされ、“売り急ぐ保有者”と“仕入れを控える業者”の両方が重なり、市場は一時的に過剰供給・価格下落の悪循環に陥ります。

中期的なリスク:定価調整ができない“高級ブランドの罠”

ロレックスが抱えるもう一つの構造的問題は、「定価を下げられない」というブランド戦略上の制約です。

もし円高が進行しても、ブランド価値維持のために定価を引き下げることは極めて困難です。

その結果、「並行価格のほうが安い」という今と逆転現象が発生します。

正規店では売れず、並行市場だけが動くという“歪んだ需給”が生まれ、ブランド全体の販売サイクルが停滞してしまうリスクがあります。

円高時代への備え ― 資産を守る3つの考え方

こうした“最悪シナリオ”を前に、どのように備えるべきか。

ポイントは、以下の3つです。

① ロレックス一辺倒の資産形成は避ける

腕時計はあくまで実物資産の一つであり、総資産の20%以内に抑えるのが理想的です。

現金、株式、金、外貨などを組み合わせた分散が、為替ショックへの最大の防衛策となります。

② ロレックスは“長期保有資産”として考える

ロレックスは短期売買で儲ける資産ではありません。

むしろ、定価改定・希少性・インフレなど長期的な要因が価値を押し上げるブランドです。

円高で下落したからといって焦って売るのではなく、「持ち続けること」こそが最大のリターンにつながるという考え方が重要です。

③ 相場下落局面こそ“再び買い時”

円高は、裏を返せば「ロレックスを割安に買えるチャンス」でもあります。

市場が悲観的になっている時期こそ、冷静に判断できる人が将来の上昇局面で最も得をします。

つまり、“売らない勇気”と“待つ戦略”が、円高時代を生き抜く鍵です。

今後のロレックス相場はどう動くのか

今後1〜2年は、為替の不安定さが続く可能性があります。

日銀の政策変更や米国の利下げ局面が重なれば、一気に円高方向へ触れることもあり得ます。

ただし、その過程で一時的な混乱があっても、ロレックスというブランド自体の“本質的価値”は変わりません。

むしろ、長期的には再び為替や定価改定によってバランスが取られると考えられます。

まとめ:ロレックスは“売る資産”ではなく“守る資産”

ゴールドマン・サックスが予測する「1ドル=100円時代」は、単なる為替予想ではなく、日本経済全体の正常化を示すシナリオでもあります。

円高そのものは避けられない流れかもしれませんが、それをどう捉えるかによって、資産運用の結果は大きく変わります。ロレックスは短期の値動きに一喜一憂するものではなく、

長期的な視点で“守るべき実物資産”として持ち続ける価値がある。

どんな相場でも、冷静に、戦略的に。

それが、ロレックスを資産として扱う上で最も重要な心得だといえるでしょう。